公益法人とは「広く社会一般の利益になる活動をする法人」のこと。

一定の税金がかからないメリットがあり、一方では事業を行う上での制限があります。

また、寄付者にとっても節税になるメリットがあります。

この記事では公益法人について簡単に理解できるよう、メリット・デメリット、社団法人財団法人の違い、事業内容、会計税務などを解説しています。

公益法人とは

公益法人とは?

「広く社会一般の利益になる活動をする法人」のことです。

普通の株式会社のように利益を追求するのではなく、広く社会一般の利益になる活動を行うため、色々な面で優遇されています。

- 社会的信頼がある

- 税制上の優遇がある

- 法人名に「公益社団法人」「公益財団法人」が入れられる

- 寄付金が集まりやすい

一方、優遇されている分、制約もあります。

- 事業活動に制限がある

- 保有財産に制限がある

- 主務官庁の監督を受ける必要がある

- 公益法人会計基準に基づいた会計処理の事務負担がある

- ガバナンスを遵守する体制の構築に事務負担がある

- 剰余金の分配ができない

- 公益認定取消となった時に、財産を他の法人又は国へ贈与する必要がある

制約が多い中、それでも公益認定取得を目指すのは社会的信頼や税制上の優遇のメリットが上回っているからです。

メリット・デメリットはのちほど詳しく解説していきます。

一般社団法人や財団法人も公益法人

多くの方が想像する公益法人は、公益認定を受けた法人のこと。

実は、一言で公益法人と言っても、法人名称に「公益」の文字が入らない法人と、入る法人があります。

そこでまず、法人名称に「公益」の文字が入らない法人を「広義の公益法人」、「公益」の文字が入る法人を「狭義の公益法人」として、2つに分けて説明します。

「広義の公益法人」とは

広義には民間の非営利団体を全般さしています。

想像しているよりも範囲が広いかもしれません。

具体的には、以下の法人の中で非営利のもの。

- 社会福祉法人

- 学校法人

- 医療法人

- 宗教法人

- 特定非営利活動法人(通称NPO法人)

- 社団法人

- 財団法人

「狭義の公益法人」とは

「広義の公益法人」に含まれる社団法人、財団法人の中でも、公益認定基準を満たしており、主務官庁(内閣府や都道府県、以下同様)から公益認定を受けた法人が法律上の公益法人となります。

- 公益社団法人

- 公益財団法人

「狭義の公益法人」つまり、法人名に「公益社団法人」「公益財団法人」という名称がついた法人についての説明をします。

公益法人と一般社団法人、一般財団法人、株式会社等との違い

「公益社団法人・公益財団法人などの公益法人」と「一般社団法人・一般財団法人」「株式会社などの営利法人」を比較すると、大きな違いは以下の5つです。

| 公益法人(公益社団法人・公益財団法人) | 一般社団法人・一般財団法人 | 営利法人(株式会社など) | |

|---|---|---|---|

| 事業 | 認定が必要 | 自由 | 自由 |

| ガバナンス | 厳しい | 通常 | 通常(規模・市場による) |

| 会計 | 公益法人会計 | 任意の基準 | 企業会計 |

| 税務 | 公益事業は法人税課税なし | 税制上の収益事業に法人税課税あり | 全所得課税 |

| 収益の分配 | 不可 | 不可 | 可 |

事業上の規則による相違

公益法人が行うことができる事業は主務官庁に認められた事業に限定されます。

つまり、公益法人は行う事業について、事前に主務官庁から認定を受ける必要があり、新たな事業を行う場合においても事前に認定が必要となります。

ここで「公益法人なので収益が出る事業、いわゆる収益事業を行うことは禁止されていますか?」というご質問を受けることがあるのですが、公益法人だからといって、公益目的事業以外の事業を行う事が禁止されているわけではありません。

公益法人であっても、主務官庁に認められ、一定の条件を満たせば収益事業を行うことが可能です。

ガバナンス上の規則による相違

公益法人は広く一般の人々に関わる事業を行っている点、税制上の優遇措置を受けている点等から、組織における不正行為を未然に防ぐガバナンスが規則により定められています。

同規模の公益法人以外の法人に比べて規則は厳しく、実際公益法人運営において「こんなに法人管理業務に時間と労力がかかるとは思わなかった」という声を聞くことが多いですね。

公益法人のガバナンスとは、適切な法人運営を管理・監督する仕組みであり、具体的には定款や規則が適切に整備・運用されることなどです。

会計上の規則による相違

非営利であり主務官庁の監督下にある公益法人は、営利を目的とした株式会社等とは法人の性質が異なります。

そのため、法人の財政状況や経営成績を計算し表示する規則である会計基準も、公益法人は株式会社等とは異なります。

具体的には、公益法人は公益法人会計基準に基づいて会計処理を行い、決算書を作成することが必須。

そのため、公益法人は決算書類の様式も他の法人とは異なります。

「公益法人会計は解り難い」という声を聞くことがありますが、公益法人会計の決算書様式に馴染みがないことが原因ではないでしょうか。

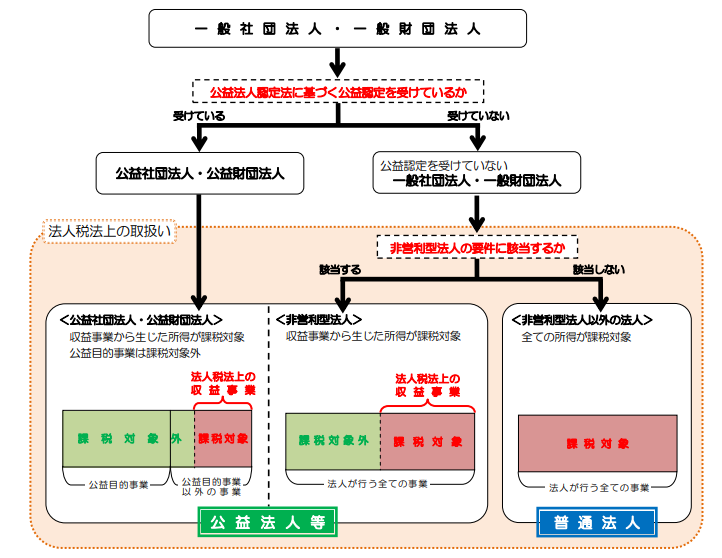

税制上の規則による相違

日本の法人において、一般的に計算・納付が必要となる税金は、法人税、消費税、源泉所得税の3つです。

その中で、消費税、源泉所得税については公益法人と他の法人で大きな違いはありません(一定の源泉所得税と消費税については非課税となる定めがありますが、別の記事で詳細を解説します)。

一方、法人税については、公益法人と株式会社等とは大きく異なります。

具体的には公益法人が主務官庁の認定を受けて行う公益事業については課税がありません。

また、収益事業を行っていない公益法人については、都道府県の均等割が免除されるなど、税制上の優遇があります。

公益法人のメリットとデメリット

公益法人になると大きく4つのメリットがあります。

メリット

- 社会的信頼がある

- 税制上の優遇がある

- 法人名に「公益社団法人」「公益財団法人」

- 寄付金が集まりやすい

社会的信頼がある

公益法人は主務官庁からの審査を通過し、公益認定を受けた法人組織であるため「一定の審査基準をクリアした公益性のある法人」として社会から信頼されています。

税制上の優遇がある

公益法人は「税制上の規則による相違」で触れましたが、公益事業について法人税が課税されません。

また、公益法人に対しての寄付については、寄付者にとってのメリットがあります。

具体的には寄付者において、公益法人に対しての寄付は寄付金控除という制度があり、寄付者の寄付額に応じて所得ないしは所得税を減額させてくれる優遇措置があります。

法人名に「公益社団法人」「公益財団法人」が入れられる

法人格の名称に「公益社団法人」「公益財団法人」と入れられるのは、公益認定を得た法人に限られます。

よって、社会的信頼がある公益法人の名称を法人格の名称に入れて名乗ることができるのはメリットです。

特に、設立後間もない期間や、社会的に認知されていない業界で活動する法人にとって大きなメリットとなります。

寄付金が集まりやすい

上記の「社会的信頼がある」「税制上の優遇がある」ということから、公益法人は寄付金が集まりやすく、寄付金によって組織運営が円滑となる可能性があります。

公益法人のデメリット

デメリット

- 事業活動に制限がある

- 保有財産に制限がある

- 主務官庁の監督を受ける必要がある

- 公益法人会計基準に基づいた会計処理の事務負担がある

- ガバナンスを遵守する体制の構築に事務負担がある

- 剰余金の分配ができない

- 公益認定取消となった時に、財産を他の公益法人又は国へ贈与する必要がある

事業活動に制限がある

認定を受けた事業のみできる

公益法人が行う事業は主務官庁の認定を受けたものに限られるという制約付き。

当然ですが、この制約を逸脱した場合は罰則があります。

公益事業が50%以上

公益法人が公益事業と公益事業以外を行う場合は法人全体の費用の中で、公益事業が50%以上を占める必要があるという公益事業比率の制限があります。

公益事業の収支は赤字もしくはゼロ

収支の制限として、公益法人は公益事業において収支が赤字もしくはゼロとなる必要があるという、収支相償という制限があります。

保有財産に制限がある

公益法人においては、必要以上に財産を留保してはならないという、遊休財産の保有制限があります。

つまり、公益法人は必要以上に財産を貯めこまず、公益事業に財産を使うよう制限されてます。

主務官庁の監督を受ける必要がある

公益法人は主務官庁へ対して定期的に提出する書類があるほか、定期的(3年に1回程度を基準として、法人の状況に応じて頻度は異なる)に立入検査を受ける必要があります。

また、立入検査で指摘事項があった場合は、その対応を行い報告する必要があり事務負担が増える場合があります。

公益法人会計基準に基づいた会計処理の事務負担がある

前述の「会計上の規則による相違」で書きましたが、公益法人においては公益法人会計基準に準拠した会計処理、決算書の表示が必要です。

公益法人会計基準では、公益目的事業について区分した会計処理や、公益目的財産の会計処理において、若干煩雑な処理となる部分があることから事務負担が増えます。

ガバナンスを遵守する体制の構築に事務負担がある

前述の「ガバナンス上の規則による相違」で書きましたが、公益法人の組織運営は法令に遵守したものである必要があります。

そのため、その体制の構築と運用に規則や書類の整備など事務負担があります。

また、役員の兼任など、役員の状況に関する制約もあり。

詳しくは、「ガバナンス上の規則による相違」に記載しています。

剰余金の分配ができない

公益法人は広く一般の人々の利益になることが求められる法人であることから、剰余金の分配を行うことができません。

公益目的事業によって生じた法人の財産は外部に分配されず、そのまま法人の事業に使用されることとなります。

公益認定取消となった時に、財産を他の公益法人又は国へ贈与する必要がある

公益法人が何らかの理由で公益法人でなくなった場合、その法人の財産は他の公益法人又は国へ引き継がれます。

つまり公益法人であったときに保有していた公益目的の財産は、その法人が公益法人でなくなった場合、その法人において公益目的以外に使われることを禁じており他の組織において公益事業に使用されることとなります。

公益法人をつくるには

公益法人は、主務官庁の認定を受けることで公益法人となることができます。

よって、まず一般社団法人や一般財団法人を設立し、その上で主務官庁から公益認定を受けて公益法人となります。

法人名称についても、公益認定を受けてはじめて「公益法人」の名称が入った法人名称とする登記を行うことができます。

公益法人の運営とは

公益社団法人と公益財団法人で組織運営が異なりますので、それぞれについて解説します。

いずれも公益法人ですが、公益法人の中でも法人形態により公益社団法人と公益財団法人に分類がわかれます。

両者においては、意思決定を行う機関が異なることに伴い組織運営も異なります。

また、公益社団法人、公益財団法人いずれにおいても共通しているのは「株式会社のように、出資者が出資額に応じて意思決定を行う権利を持っている組織ではない」ということで、こちらも社団法人、財団法人の運営を理解するうえで重要なポイントになります。

それらを踏まえ、ここでは両者の機関の違いに注目して組織運営の違いをおさえましょう。

| 公益社団法人 | 公益財団法人 | |

|---|---|---|

| 最高意思決定機関 | 社員総会 | 評議員会 |

| 基本的な意思決定機関 | 理事会 | 理事会 |

| 日常的な意思決定機関 | それぞれの規則、規程によって様々 | それぞれの規則、規程によって様々 |

公益社団法人の組織運営

社団法人とは一言でいうと「人の集まりに法人格を与えられた組織」です。

そして、そもそもなぜ人が集まっているかというと、それぞれの人が何かしら共通の目的をもって組織を運営するためです。

例としては同業者団体等が挙げられます。

つまり、公益社団法人とは「人の集まりに法人格を与えられた組織」の中でも「公益認定を受けた組織」といえます。

ここで公益社団法人の意思決定機関に着目して組織運営をおさえましょう。

最高意思決定機関は?

公益社団法人の最高意思決定機関は社員総会になります。

社員総会とは、社団法人を構成する集まった人たち(社員)が1人1票を持ち意思決定を行う機関です。

ここで法律上、社団法人を構成する集まった人を「社員」といいますが、世間一般で被雇用者を指す「社員」とは意味が全く異なるためご注意下さい。

社員総会は公益社団法人の最高意思決定機関であるため、法人運営上の重要な事項を決定する機関となります。ここでいう重要な事項もポイントなのですが、詳細は別の記事でご紹介します。

また、社員が公益法人に対して会費を支払い、公益法人はその会費収入で法人運営の財務的基礎を確保しているのが一般的です。

基本的な業務執行に関する意思決定機関は?

基本的な業務執行に関する意思決定機関は理事会になります。

理事会は、社員総会で選任された理事によって構成されます。よって、理事会とは、一定の意思決定事項について定款と法律に基づいて社員総会から権限移譲された意思決定機関とご理解ください。

社団法人の構成員である社員は大人数になる事が想定されており、全ての意思決定を毎回社員総会で行なうと機動性が損なわれてしまいます。そこで、日常的な意思決定は理事会が行います。

日常的な業務に関する意思決定は?

日常業務に関する意思決定は、公益社団法人それぞれの規則、規程によって様々です。

例をあげれば、理事に一任されていたり、委員会(委員会は法律上定められた意思決定機関ではなく、法人が独自に定める組織です)を定めて委員会での決定事項とされていたりします。

さらに些細な事項については、公益社団法人に雇用された従業員の中の一定の地位を持った方に権限移譲されている事もあります。

このように、日常的な業務に関する意思決定は法人独自の規則、規程で定められるため、法人の規模に応じて法人それぞれに適した手段をとる事が可能です。

公益財団法人の組織運営

一言でいうと「財の集まりに法人格を与えられた組織」です。

そして、そもそもなぜ財が集まっているかというと、財の提供者が目的を持っており、当該財を基に組織を運営するためです。

つまり、公益財団法人とは「財の集まりに法人格を与えられた組織」の中でも「公益認定を受けた組織」といえます。

ここで公益財団法人の意思決定機関に着目して組織運営をおさえましょう。

最高意思決定機関は?

公益財団法人の最高意思決定機関は評議員会になります。

評議員会とは評議員で構成される機関です。

ここで、公益財団法人の評議員会について、公益社団法人との違いから説明します。

公益社団法人においては、人の集まり、つまり社団の構成員である社員が存在し、その社員をもって組織する社員総会が最高意思決定機関でした。その一方、公益財団法人においては、財の集まりであるため構成員となる社員が存在しません。

そこで、公益財団法人の委任により評議員が選出されます。そして評議員が組織する評議員会は公益財団法人が意図した目的に沿って適切に運営されるよう理事を選任し、理事が適切に業務を執行しているか監督します。

基本的な業務執行に関する意思決定機関は?

公益社団法人と同じく理事会が基本的な業務執行に関する意思決定機関となります。

よってここでは省略し、公益社団法人での解説をご参照ください。

公益社団法人との違いは、社員総会によって選任されいるのではなく、評議員会によって選任されることです。

日常的な業務に関する意思決定は?

公益社団法人と同じく日常業務に関する意思決定は、公益財団法人それぞれの規則、規程によって様々です。

よってここでは省略し、公益社団法人での解説をご参照ください。

公益法人の公益目的事業とは

定義は認定法第2条第4項において次のように記載されています。

「学術、技芸、慈善その他の公益に関する別表各号に掲げる種類の事業であって、不特定かつ多数の者の利益の増進に寄与するもの」

この条文が具体的にどのようなものを指しているかについては、「認定法上の条文で定められた公益目的事業とは」で解説しておりますのでご参照下さい。

公益目的事業については、法人が公益認定を受ける際の審査対象の1つとなります。そこで事業の公益性が認められない場合、公益目的事業として実施することはできません。

また、法人が公益認定を受けて公益法人となった後においても、新たな事業を行う場合においては当該事業が公益目的事業として認められるためには、事業を行う前に主務官庁へ事業内容の詳細を記載した届出書類を提出する必要があります。

公益法人が行う公益目的事業については、公益性を勘案して様々な優遇がある反面、その優遇が悪用されないよう厳格な取り扱いとなっているという状況です。

公益法人の会計とは

公益法人会計は簿記検定など、企業会計を前提とした簿記とは勘定科目、計算書類等が異なります。

さらに公益法人として定められた会計上の制限があるため難しく思われがちです。

しかし、公益法人会計といえども借方、貸方があって、資産、負債、損益の概念やルールは同じです。

ここでは企業会計と大きく違う部分について解説します。

決算書類について

公益法人において作成される決算書類は以下の5つです。

- 貸借対照表

- 正味財産増減計算書(及び正味財産増減計算書内訳表)

- 付属明細書

- 財産目録

- キャッシュ・フロー計算書

ただし、キャッシュ・フロー計算書は、収益の額、費用及び損失の額が1,000億円以上又は負債の額が50億円以上の大規模法人でなければ作成義務はありません。

よって、キャッシュ・フロー計算書を作成する手間を勘案して、大規模法人でなければ殆どの公益法人はキャッシュ・フロー計算書を作成していません。

ここで、正味財産増減計算書というものが耳慣れない計算書類かもしれませんが、ここでは損益を計算しているものとご理解ください。

また、財産目録とは貸借対照表の中身を、ある程度詳細まで内訳表示したものとご理解ください。

こうしてみると、株式会社が作成している書類と名前は多少違えど、似た内容の決算書類が作成されていることがイメージできるのではないでしょうか。

詳細については別の記事で紹介しますので、そちらをご参照ください。

公益法人会計の特徴について

いくつかある特徴の中でも、代表的なものをあげると以下の3つがあります。

- 指定正味財産と一般正味財産の区分がある

- 特定資産というものがある

- 公益法人の財務三基準というものがある

指定正味財産と一般正味財産の区分がある

貸借対照表、正味財産増減計算書、それぞれにおいて一般正味財産、指定正味財産の区分が存在します。

まず、この一般正味財産、指定正味財産とは下記のものになります。

つまり公益法人会計では、寄付者の意思を決算書類に反映するため、指定正味財産、一般正味財産と、法人の財産に色分けがあるのです。

指定正味財産、一般正味財産について、それぞれの増減については正味財産増減計算書で表示され、それぞれ増減した結果である期末残高については貸借対照表で表示されます。

寄付者の意思が計算書類に反映されるのは公益法人ならではの計算です。

特定資産というものがある

貸借対照表の中(その内訳が記載されている財産目録においても同じく)特定資産というものが存在します。

特定資産の中身は様々ですが、特定資産とは、法人がある一定の目的のために使途、保有、運用方法等に制約を設けた資産です。

例えば将来公益法人が行う事業のために積み立てた資金や、退職金支払のため確保している資金などがあります。

公益法人の財務三基準というものがある

公益法人は財務上満たす必要がある基準が3つあります。

- 収支相償の基準

- 遊休財産の基準

- 公益目的事業比率の基準

収支相償の基準とは

公益目的事業の会計区分における収益から費用を差し引いた経常損益が「ゼロ」または「マイナス」となるようにしなければならないという基準です。

つまり公益法人は、公益目的事業において継続的に利益をださないように求められています。ここで論点となる利益というものは、単純に正味財産増減計算書での計算のみではなく、一定の計算を行ったうえでのもので判定されます。

遊休財産の基準とは

公益法人が事業年度末において保有する遊休財産額が、その年度の公益目的事業における経常費用額を超えてはならないという基準です。

つまり公益法人は、1年度分の公益目的事業に使用する費用の額を超えた遊休財産を保有しないよう求められています。ここでいう遊休財産とは、一定の計算によって求められるものになります。

公益目的事業比率の基準とは

公益法人における公益目的事業にかかる事業費が、公益法人全体事業費のうち50%以上でなければならないという基準です。

つまり公益法人は、法人の活動全体における公益目的事業活動の割合が、その費用額を基準として50%以上であることが求められています。ここでいう公益目的事業にかかる事業費とは、一定の計算によって求められるものになります。

公益法人に関係する税金とは

公益法人は税制優遇を受けられることを冒頭で解説しました。

その税制優遇についておさえながら、公益法人の関係する税金を解説します。

大きく分けて法人税、消費税、源泉所得税、寄付金控除の4つです。

| 公益法人の特徴 | |

|---|---|

| 法人税 | 公益事業は課税なし 収益事業は課税あり |

| 消費税 | 基本的に普通法人と同じ ※特定収入に注意 |

| 源泉所得税 | 普通法人と同じ |

| 寄付金控除 | 寄付者に税制優遇あり |

法人税について

公益法人が公益目的事業として認定された事業については法人税の課税がありません。

ここでご注意頂きたいのは、法人税法上の課税対象として列挙されている34業種との関係です。

法人税法上、課税対象となる収益事業として定められている34業種に該当していたとしても、当該事業が公益目的事業として認定されている場合は課税対象となりません。

その一方、公益法人であっても収益事業を行っている場合は、当該収益事業から生じた所得については法人税の課税があります。

国税庁からのパンフレットで解りやすいフローチャートがでておりますので、こちらをご参照下さい。

消費税について

消費税については株式会社等、他の法人と同じになります。

違いがあるとすれば、公益社団法人、公益財団法人ともに会費収入については消費税法上の特定収入という収入になり、当該特定収入があるために消費税の計算が少々複雑になります。

その特定収入というもの自体については、公益社団法人、公益財団法人において珍しくないのですが、世間一般の法人の中では珍しいものであるため、消費税の申告の際には処理を誤らないよう取り扱いに注意が必要です。

源泉所得税について

源泉所得税については他の法人と同様になります。

留意すべき点としては、源泉所得税の納付や計算については他の法人と同様ですが、一般的に公益社団法人、公益財団法人は講演料や講師料の支払いが多いため、報酬の支払い管理業務をどのように整備運用するかがポイントとなります。

寄付金控除について

公益法人に対する寄付を行った者については寄付金に関する税制優遇が受けられます。

当該税制優遇について、所得控除・税額控除の2種類ありますが、税額控除を行えるようにするためには公益法人側において一定の条件をクリアしたうえで手続きが必要となります。

寄付金を多く集められるか否かは公益法人の運営において重要なポイントとなりますので、寄付者のメリットを考慮しておくことが望ましいです。